Писал ранее в предыдущей статье, что финансовые рынки оторвались от реальности и забыли про фундаментальные показатели. Вопрос был лишь во времени, когда рынкам придется признать, что COVID имел обширное влияние на экономики всех стран и вопрос лишь в появлении черного лебедя, который на мой взгляд 24/02/2022 случился.

Не будем вдаваться в политику, разберемся, что у нас происходит в первую очередь в России, а затем глянем на перспективы Европы.

Курс рубля и список компаний, которые выходят с Российского рынка.

Как вы можете заметить, последнее время Россию интересовала больше геополитика нежели чем экономические вопросы и поддержания курса рубля по отношению к другим иностранным валютам, чем собственно и было вызвано такое драматическое падение курса за последние 20 лет.

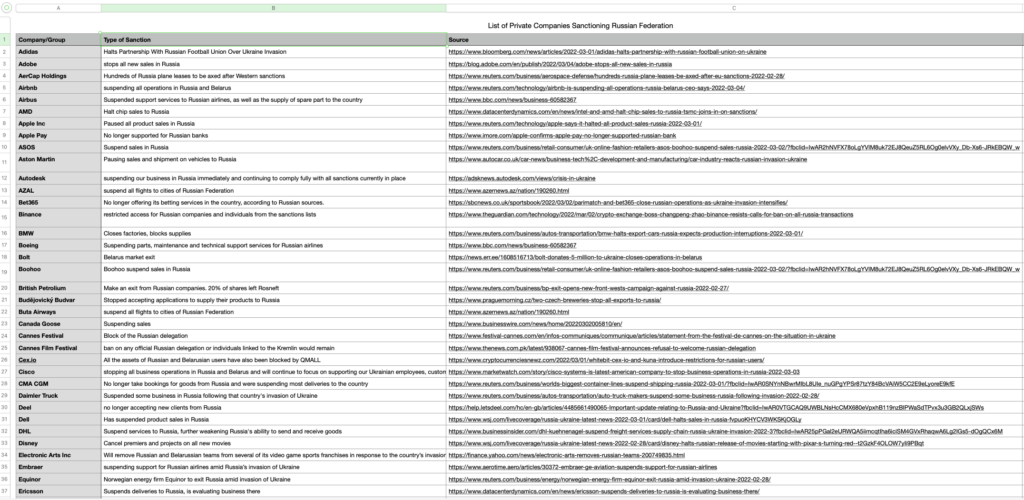

Падение курса, конечно, пол беды, гораздо пугающим выглядит список компаний, которые теперь лимитировали или полностью отказались от работы в России из-за “военной операции” в Украине.

Дабы его не потерять, предоставляю его так же в .csv формате по ссылке здесь.

Список вмещает на момент написания статьи 127 компаний, крупных корпораций, которые устроили России экономический железный занавес.

В списке найдете множество производителей автомобилей и запчастей (General Motors, Harley Davidson, Honda, Volvo, BMW, Mercedes, Nissan). Нефтяные компании BP и Shell сделали уже соответствующие заявления, что выходят из инвестиционных проектов, в которых участвовали десятилетиями. Крупнейшая энергетическая компания Норвегии Equinor прекратила делать новые инвестиции в Россию и начала процесс выхода из существующих. Этот клубок начнет развинчиваться дальше, его только стали распутывать.

Золотовалютные резервы под большим ударом

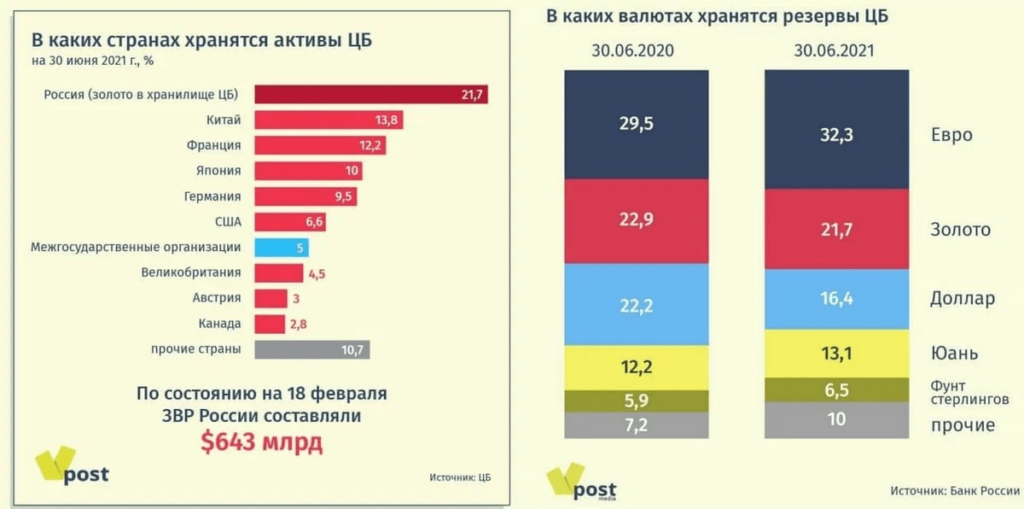

Активы центрального банка России хранились на счетах различных стран. Франция, Япония, Германия, США, Великобритания, Канада объявили о том, что будут замораживать валютные резервы, а значит, Россия может лишиться около 48% активов.

Это означает, что ЦБ лишился одного из рычагов по возможности защитить национальную валюту от падения. Вместо этого была введена временная заградительная мера на покупку валюты в виде 30%, а затем снижении до 12% налога на покупку. Также была поднята ставка ЦБ до рекордных 20%, посмотрим на сколько это сильная поддержка, пока она едва-ли помогает курсу рубля восстановиться.

Нефть, которая больше никому не нужна

Курс рубля, список компаний, выходящих из российского рынка, замороженные резервы, ограничивающие инструменты для поддержания экономики это пол беды. Главные инструмент поддержания курса и экономического прогресса стал никому не нужен!

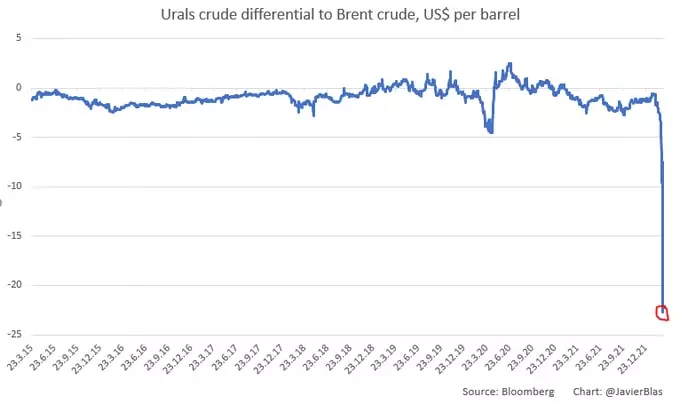

Российский сорт Urals является основным для нефтеперерабатывающих компаний Северо-Западной Европы и Средиземноморья, отмечает S&P Global Platts. Среди других традиционно крупных покупателей российской нефти – Германия, Италия, Нидерланды, Польша, Финляндия, Литва, Греция, Румыния, Турция и Болгария, давайте взглянем на график, что сейчас происходит с уральской нефтью.

Нефть марки Urals сильно снижается в цене, по отношению к Brent, дисконт составляет на данный момент минус 22,7$. На российскую нефть наложено embargo, Европа перестала закупать одно из важнейших стратегических ресурсов страны.

Нефть всегда играла и продолжает играть исключительно важную роль в развитии мировой экономики и международной торговли. Россия, владеющая чрезвычайно большими запасами нефти и развитой нефтедобывающей отраслью традиционно является одним из крупнейших экспортеров этого сырья на мировой рынок. При этом нефтяная отрасль является важнейшей составляющей социально- экономического развития России со всем многообразием связей с другими отраслями и сферами экономики. Значительная доля доходной части российского бюджета принадлежит поступлениям от экспорта нефти. Что же будет с бюджетом, когда в нем образуется дыра в строке экспорта нефти? А это дыра в 2020 году оценивалась в 4% от всего ВВП страны. Ссылка здесь.

Рейс с конечной станцией “Дефолт”.

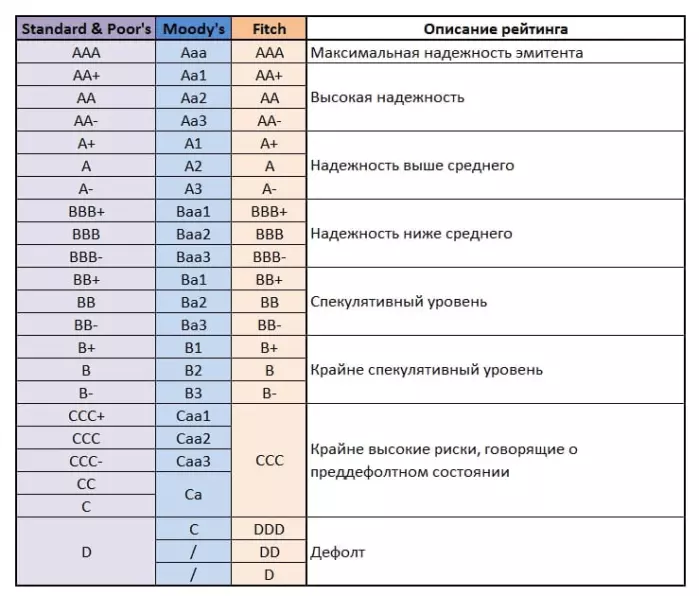

Рейтинговые агенства Fitch, Moody, Standard & Poor’s снизили рейтинг РФ сразу на 6 (!) ступеней – с BBB (инвестиционный уровень) до B, ССС (мусор!). Для понимания – это рейтинг Ливии, Монголии, Нигерии, и чуть ниже, чем рейтинг Папуа-Новая Гвинея (B+).

Кредитный рейтинг — это мнение рейтингового агентства относительно общей кредитоспособности заемщика или кредитоспособности заемщика в отношении конкретных долговых обязательств, основанное на оценке факторов риска. Кредитные рейтинги рассчитываются на основе прошлой и текущей финансовой истории вышеперечисленных участников рынка, а также на основе оценок размера их собственности и взятых на себя финансовых обязательств (долгов). Основное предназначение подобных оценок — дать потенциальным кредиторам / вкладчикам представление о вероятности своевременной выплаты взятых финансовых обязательств.

Во внутренних уставах инвестиционных фондов написано, что если рейтинг снижен до неинвестиционного, от ценных бумаг этого эмитента нужно отказаться при инвестировании, а значит котировки Российских акций ждет дальнейшее свободное падение, отток инвестиционного капитала и полнейшая изоляция страны. Аналитические агенства говорят – “Готовьтесь к дефолту страны”! А у фондов и их управляющих просто нету никакого выбора.

Функционирование фондового рынка

В истории современной России настолько масштабных санкций еще не было, но можно привести пример Ирана, который в 21 веке также столкнулся с серьезным санкционным давлением. В сумме с 2010 по 2014 гг., когда были введены ограничительные меры (в т.ч. отключение SWIFT), индекс акций TEDPIX вырос в четыре раза. Цены в стране за тот же период — в 2,4 раза. Таким образом, в реальном выражении доходность национального рынка акций составляла 13–14% ежегодно. Тегеранская фондовая биржа, крупнейшая в стране, входит в мировой топ-20 по капитализации. На ней продолжают торговаться сотни компаний.

В целом, если говорить про финансовые рынки, они достаточно живучи по той причине, что помогают экономике. Среди топ-20 стран по ВВП нет ни одной, на которой финансового рынка не было бы. Крайне маловероятно, что в России не останется рынка, но он может трансформироваться или заморозиться на какой-то неопределенный срок.

Последствия для Европейского региона

К сожалению, проблемы России это не только ее проблемы, но и проблемы всего Европейского региона. Компании резво отказались от одного из самых больших рынков сбыта и это экономически ударит с разных сторон:

- Энергетический кризис. Удорожание газа и электричества

- Потеря рабочих мест и безработица

- Инфляция и стагфляция будет продолжать набирать обороты

- Дефицит драгоценных металлов и сырья.

- Коллапс сроков поставок и увеличенные транспортные издержки во всех отраслях экономики

Энергетический кризис. Замерзнем ли мы этой весной?

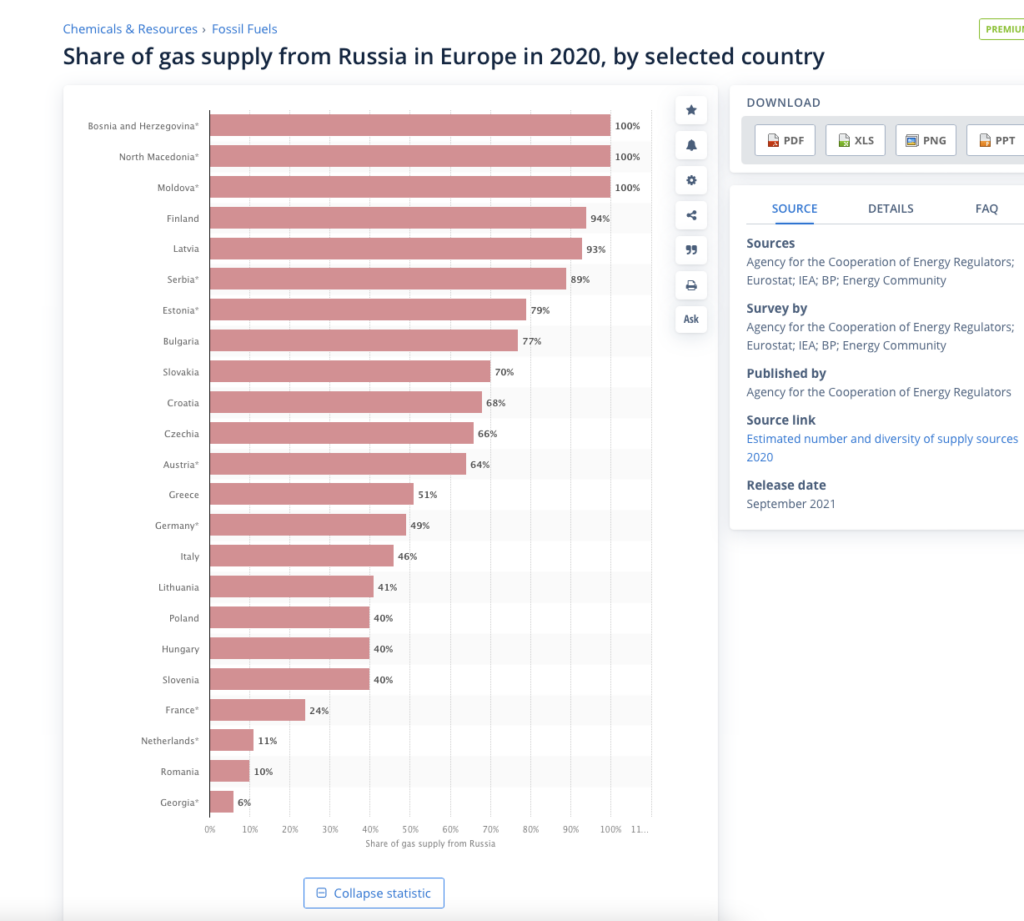

В целом зависимость всей Европы от Российского газа оценивается вполне критично для нашего региона. Посмотрите на эту табличку:

В общем-то первые 15 стран могут очень сильно забеспокоится по поводу налаженных поставок Российского газа. В реалиях, когда Россия под массивными санкциями, полагаю, что мало аргументов остается у России продолжать его поставки.

Ситуация в наших странах и без войны была непростая, теперь же становится ясным, что цены на газ могут быть увеличены в Х раз (к сожалению, предсказать во сколько раз тяжело, знаю, что только в разы). Альтернатива могут быть залежи природного газа, вроде которого нам хватит.

Потеря рабочих мест и безработица

И без того на ладан дышащий экспорт для нашего региона (Прибалтика) потерял окончательно огромный рынок сбыта. Сейчас в тотальном шоке находятся множество отраслей: строительный, транспорт (в особенности железнодорожные линии), туризм, сельскохозяйственная промышленность и так далее. Европа закупала удобрения из России, а Россия так же не имела своих семян или их прорастающие свойства намного слабее импортных. Неизвестно по кому на самом деле санкции ударят больнее, но факт остается следующим: наш регион потерял огромный рынок сбыта, а значит будет снова рост безработицы в этих секторах.

Стагфляция

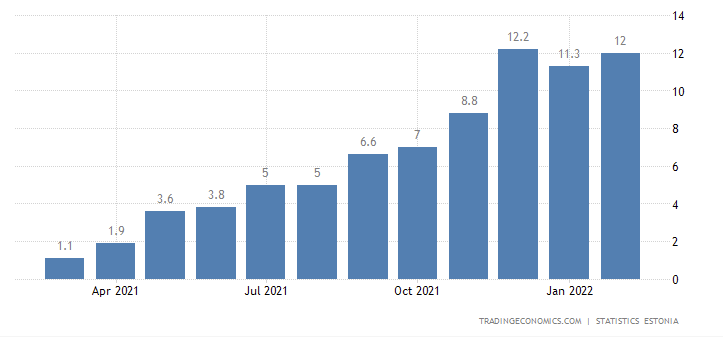

Самое опасное проявление инфляции. Стагфляция возникает при экономической рецессии, которая сопровождается высокой инфляцией. Когда денег становится все меньше, но и при этом цены везде растут.

Как вам следующая табличка выше? Напомню, 12.2, 11.3 и 12% это месяца до начала геополитических событий! У нас уже были серьезные проблемы с инфляцией, а сейчас на фоне того, что все сырье будет неизменно дорожать из-за санкций и дефицита это будет иметь свой виток развития инфляционных процессов. При этом у нас еще наблюдается рецессия! И без того малый экспорт Эстонии закрывается для одного рынка сбыта, множество секторов ждет реорганизация и перераспределение ресурсов, плюс банки в конце концов должны поднять интресы? Вот и получается, что у нас казалось должно было произойти остужение экономики, а произошел самый негативный сценарий – стагфляция.

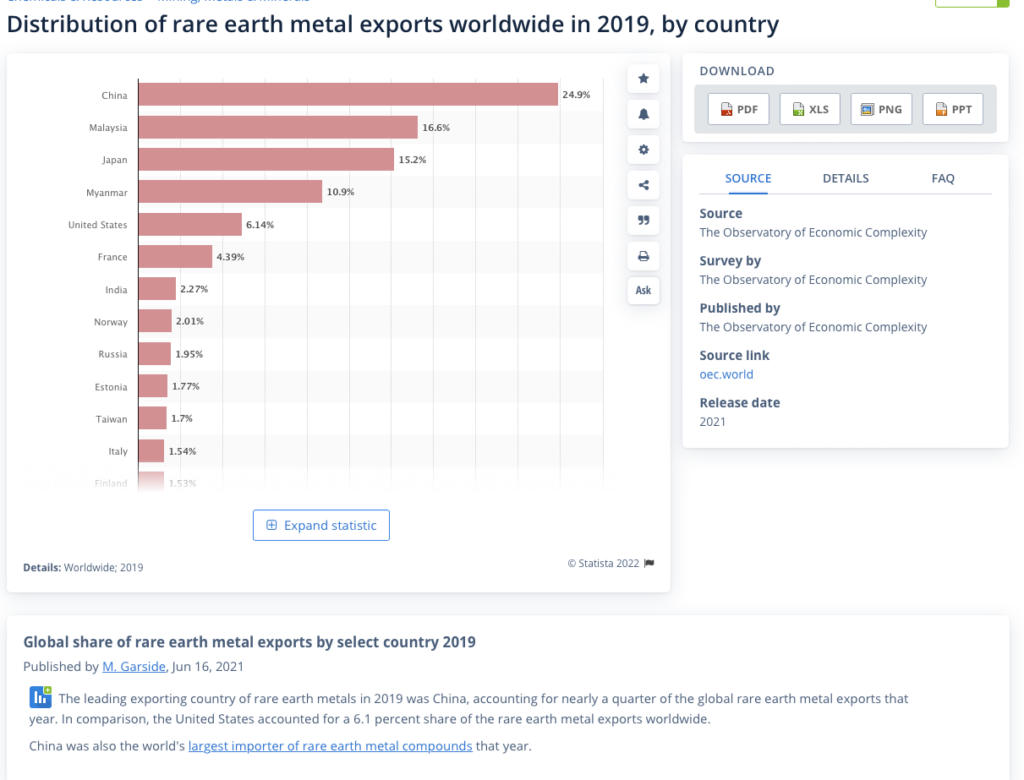

Дефицит драгоценных металлов и сырья

Причем понятен инвестиционный ажиотаж, люди снова возвращаются к истокам, что золото должно быть тихой гаванью для инвесторов дабы переждать кризисные времена. Но гораздо страшнее другой факт, Россия является значительным экспортером драгоценных металлов для нашего региона в частности.

Возможно, Китай сможет полностью покрыть долю России, но на это требуется время. Важно так же учитывать доступность и близость к границы для Прибалтики. К тому же как доставлять через Китай? Российские пути для нас будут закрыты…

Отсюда и вытекающий вывод. Цены на все виды драгоценных металлов уйдут вверх.

Коллапс сроков поставок и увеличенные транспортные издержки во всех отраслях экономики

Собственно плавно переходим и к тому, что уже упомянул 2 стройками выше. Все основные торговые пути протекали через железную дорогу. И бог с ней с Россией, но тут еще и Китай?! Да! Ведь весь путь в Европу из Китая лежит через Россию и едва ли страна под столькими санкциями дружелюбно воспримет транзитную торговлю с “недружественными” странами? Как тогда заживем?

Что делать с инвестициями?

Сложность всей ситуации понятна. Черный лебедь случился. Что будет с рынками? За судьбу Российского рынка уже выпили, но что делать нам?

По началу меня одолевали негативные мысли, но кажется вырисовывается несколько интересных вещей:

- Нефтяные компании США сильно выигрывают от сложившихся новых цен

- Зеленая энергетика тоже не отстает. В случае масштабного энергетического кризиса вопросы зеленой энергии все острее встает на повестке дня.

- Недвижимость по прежнему в цене. Может ситуация с военной операцией и не предает уверенности, то инфляция делает недвижимость вполне “вкусной”.

- Золото, серебро и прочие драгоценные металлы. Могут оставаться тихой гаванью.

- Обратные ЕТФ и ЕТФ играющие на понижение рынка

- Маркет нейтральные стратегии через опционы.

Выводы

Основные мысли из всей статьи:

- похоже дефолт России неизбежен.

- наш регион теперь уже точно в рецессии

- фондовый рынок ожидает коррекция, она только началась

- есть серьезные опасения по поводу энергетического кризиса в Европе

Оставить комментарий