Когда речь заходит о деньгах, мы все ищем способы сделать свои инвестиции менее рискованными и более прибыльными. В этом нам на помощь приходит одно важное слово — диверсификация. Сложный термин? Давайте разберемся простыми словами.

Что такое диверсификация?

Начнем с определения, чтобы понимать, о чем идет речь. Диверсификация портфеля — это стратегия инвестирования, основанная на распределении инвестиций между различными видами активов с целью минимизации рисков и максимизации потенциальной прибыли.

Принцип работы

Давайте рассмотрим конкретный пример, чтобы лучше понять, как это работает. Предположим, у вас есть инвестиционный портфель, полностью состоящий из акций компаний IT-сектора. Если этот сектор сталкивается с трудностью, например, из-за изменений в законодательстве или экономических факторов, весь ваш портфель может понести серьезные убытки.

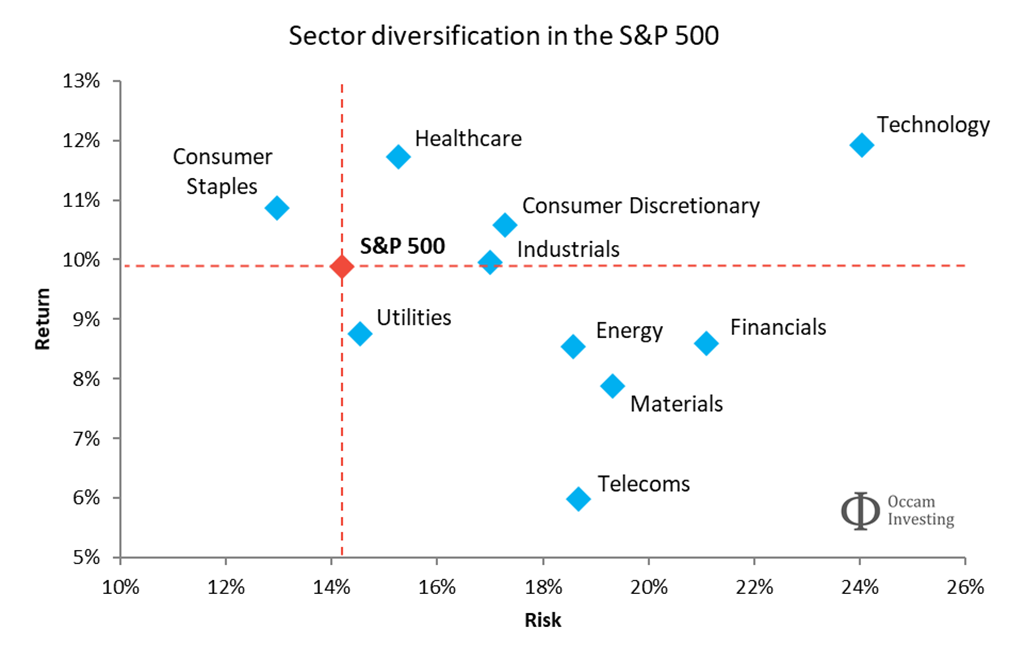

Теперь представьте, что вы разнообразите свой портфель, включив в него акции не только IT-компаний, но и представителей других отраслей, таких как здравоохранение, энергетика и финансы. Если одна из отраслей сталкивается с трудностью, другие могут продолжить приносить прибыль, смягчая общий эффект потерь.

Преимущества диверсификации

Итак, в чем же основной смысл диверсификации? Основная идея диверсификации в том, что она уменьшает риск, связанный с конкретными активами или отраслями, благодаря чему возможно избежать чрезмерной зависимости от успеха или неудачи определенного вида инвестиций. С одной стороны, покупая активы из разных отраслей, вы увеличиваете шанс столкновения с риском падения определенных активов в вашем портфеле, однако увеличиваете также шанс того, что другие активы смогут «спасти» ваш портфель от глубокой просадки при непредвиденных событиях. Как говорится: «Спасение тонущего корабля становится эффективнее, когда в нашей команде есть как можно больше разнообразных специалистов, каждый с собственным методом спасения. В таком случае вероятность успешного выхода из беды заметно возрастает.» То же самое происходит и в инвестициях. Когда на рынке идет общее падение, у портфеля, состоящего из разных компаний, отраслей и активов, есть больше шансов, что хоть одна из них выручит нас от серьезных потерь. То есть, различные экономические или политические события, могут сильно воздействовать на определенные отрасли. Отсюда вытекает, что диверсификация обеспечивает защиту, так как не все активы подвержены одним и тем же рискам. Таким образом, путем включения различных активов в портфель можно достигнуть стабильной доходности. Будущее нам неизвестно, а шанс того, что одновременно будет плохо все и везде сильно меньше.

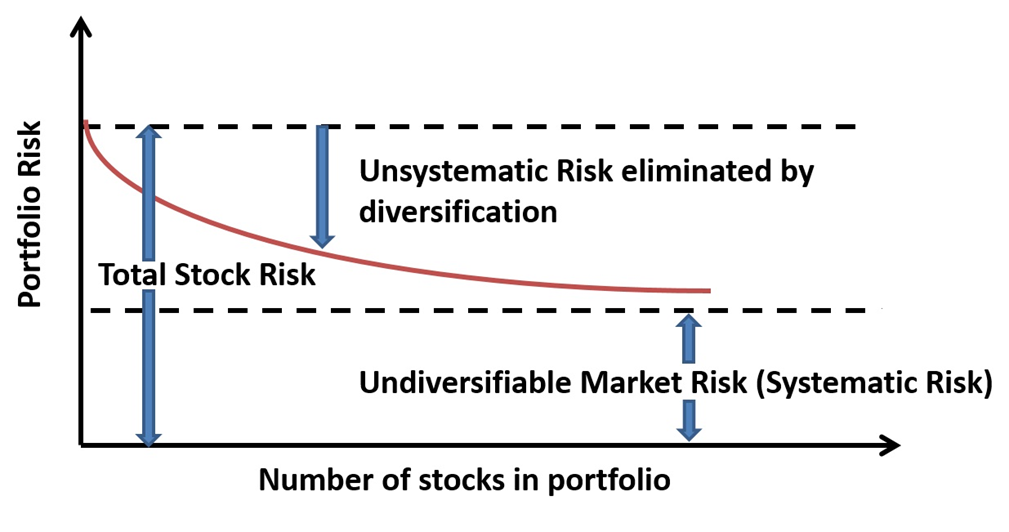

К сожалению, мы, как инвесторы, не способны управлять доходностью или убытками нашего портфеля. Однако мы можем влиять на уровень риска нашего портфеля. Соответственно, таким образом целью при диверсификации является снижение риска падения, то есть сведение так называемого «несистематического риска» к минимуму, чтобы остался только «систематический риск», от которого, к сожалению, никак не уйти, поскольку это риск, которому подвержены все ценные бумаги, торгующиеся на бирже. Несистематический же риск – это тот самый риск, который может быть снижен как раз таки при диверсификации портфеля.

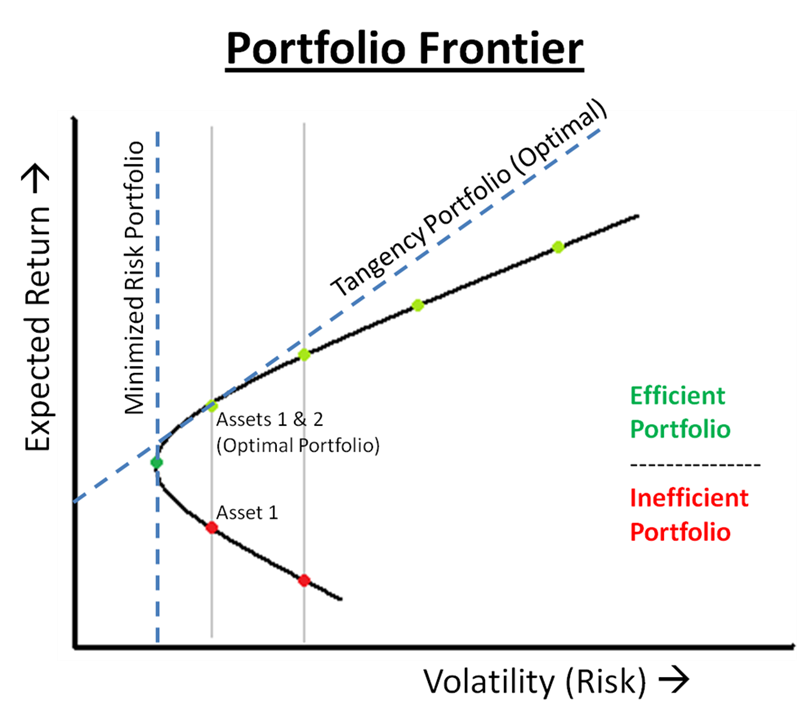

При этом вы, скорее всего, не потеряете в доходности, но сделаете свой портфель более стабильным, снижая риск. Вернемся к теории биржевого рынка, где важную роль играет “Кривая эффективного портфеля”. Этот график подсказывает, что диверсификация может обеспечить оптимальное сочетание активов, минимизируя общий риск. Распределение активов так, чтобы они не двигались в одном направлении, сглаживает колебания и снижает общий риск портфеля. Кривая эффективности также демонстрирует, что через диверсификацию можно достичь максимальной ожидаемой доходности при заданном уровне риска. Инвестор может выбрать оптимальный портфель на кривой в зависимости от своего уровня толерантности к риску.

В итоге диверсификация портфеля приносит спокойствие, делая ваши решения менее эмоциональными и более обдуманными. Широкий и уравновешенный портфель освобождает от необходимости ежедневно проверять инвестиционный счет в поиске возможных просадок.

Стратегии диверсификации портфеля

Итак, после того, как мы разобрались с тем, что такое диверсификация, почему она важна и для чего нужна, всплывает вполне логичный вопрос: «А как это сделать? Какие существуют стратегии диверсификации портфеля и как выбрать подходящую?» На этот вопрос нет четкого ответа, так как эффективность стратегии зависит от вашего общего подхода к инвестированию, который становится основой для стратегии диверсификации.

1. Разнообразие Активов

Основной идеей такой стратегии является утверждение, что для построения стабильного портфеля важно не только инвестировать в акции, но и балансировать их с облигациями и наличными средствами. Акции предоставляют потенциал для роста, а облигации обеспечивают стабильный доход, и наличные средства обеспечивают ликвидность в периоды нестабильности. Для такой стратегии можно использовать классические 40/60, где 40% портфеля будут лежать в облигациях, 60% в акциях, а денежные средства будут помогать при просадках, чтобы докупать активы или покупать новые. Также, такую формулу можно модифицировать в зависимости от вашей толерантности к риску, увеличив процент акций в портфеле для более агрессивного инвестирования или наоборот, увеличив количество облигаций для более консервативного инвестирования. Стратегия 40/60 сейчас как никогда актуальна, в такое нестабильное время. Также, такой портфель можно разбавлять разными ETF-фондами (облигации можно покупать именно ETF-фондом), криптовалютой или же альтернативными вариантами инвестиционных активов. Такая стратегия может помочь в период разных циклов экономики оставаться более устойчивой и не даст просесть сильно портфелю в период спада определенных видов активов.

2. Отраслевая Диверсификация

Такой метод уже был описан ранее, и основная идея заключается в том, что распределение инвестиций между различными отраслями экономики способствует более устойчивому портфелю. Проблемы в одной отрасли могут компенсироваться успехами в другой, обеспечивая защиту от специфических рисков отраслей.

3. Географическое Разнообразие

Плюсы такой стратегии заключаются в том, что инвестирование в различные регионы мира смягчает воздействие местных рисков. Экономические, политические или валютные риски могут быть сведены к минимуму благодаря глобальному подходу. В разных странах совершенно разная экономика и таким образом мы можем обезопасить себя от макроэкономических и политических рисков при инвестировании.

4. Капитализация Компаний

Такая стратегия вложения в компании различной капитализации помогает балансировать риск и потенциал роста. Крупные компании обеспечивают стабильность, такие компании медленно, но стабильно растут. Компании со средней капитализацией имеют больший потенциал роста, поскольку находятся в процессе развития бизнеса и захвата доли рынка. Малые же компании обладают высоким риском, так как не гарантируют роста и имеют малую долю рынка в условиях тесной конкуренции, однако такие компании как правило обладают и возможностью для высоких доходов, поскольку в случае успешного бизнеса, рост бывает достаточно стремительным. То есть таким образом можно инвестировать 2–5% своего портфеля в компании с большим потенциалом роста. Шанс потерять деньги достаточно большой, однако в случае успеха заработок может быть настолько огромным, что способен окупить все неудачные сделки.

5. Стратегии Risk-Adjusted

Эту стратегию можно отнести к более сложным стратегиям, поскольку требуют более профессиональных знаний, навыков и инструментов для её реализации. Такая стратегия направлена на использование финансовых инструментов, таких как опционы или фьючерсы и позволяет защитить портфель от рыночной волатильности. Нужно также учитывать, что опционы и фьючерсы имеют срок исполнения, поэтому такая стратегия подходит только тем, кто занимается активным управлением портфеля. Если хотите разобраться в деривативах более подробно, то у нас есть на эту тему вебинар!

6. Диверсификация по Времени

Идея такой стратегии очень проста, нужно просто инвестировать на постоянной основе маленькими частями, что помогает снизить влияние временных колебаний и минимизировать эффект покупки в пике рынка. По сути, это называется «усреднение», когда покупается актив не «здесь и сейчас» в огромном количестве, а это покупка растягивается на довольно длинный промежуток времени, что помогает улучшить среднюю цену актива. Например, можно ежемесячно покупать определенное количество актива вне зависимости от его цены.

7. Сбалансированные Инвестиционные Фонды

На мой взгляд, данная стратегия является одной из самых простых, поскольку не требует абсолютно никакого вмешательства в управление портфелем. Стратегия направлена на покупку фондов, автоматически поддерживающих определенное соотношение акций и облигаций и снижает риск через диверсификацию внутри фонда. Всё, что остается инвестору – лишь покупать фонды, увеличивая размер портфеля.

8. Систематическое Перебалансирование

В этой же стратегии, в отличие от предыдущей, в роле управляющего выступаете вы. При самостоятельном управлении портфелем придется регулярно пересматривать и проводить коррекцию портфеля. Систематическое перебалансирование требует времени и внимания, однако такое управление портфелем имеет больше пользы, поскольку позволяет сохранять желаемую структуру портфеля, контролировать риск и принимать более осознанные решения относительно покупки или продажи активов, что приведет вас к более четкому пониманию рынка и принципа инвестирования.

9. Инвестиции с Низкой Корреляцией

Преимущество такой стратегии в том, что она основана на числовых показателях, что дает более точную картину происходящего. Основной смысл в том, что вы выбираете активы, чьи цены двигаются независимо друг от друга и имеют низкую корреляцию. Такой подход помогает снизить общий уровень риска портфеля, поскольку такие активы могут двигаться как в одном, так и в разных направлениях, что создает более стабильный инвестиционный портфель. Однако стоит учитывать, что для такой стратегии необходимо так же считаться с весом акций в портфеле.

Подводя итог…

Конечно, выбор определенной стратегии диверсификации, несомненно, зависит от ваших целей, стиля инвестирования, толерантности к риску, возможностей и наличия свободного времени. Сложно сказать, какая из стратегий является более эффективной, удобной и практичной, поскольку достаточно много зависит от ситуации на рынке, временном горизонте инвестирования, предпочитаемых активов для инвестирования. Также, каждую из стратегий можно комбинировать и совмещать между собой, чтобы добиться лучших результатов. Однако, чтобы найти свою «идеальную» сборную модель для диверсификации портфеля, стоит пробовать разобрать каждую. Пробуя, совмещая и анализируя, вы в итоге придете к более эффективной, удобной и интересной для вас стратегии, в этом не сомневайтесь.

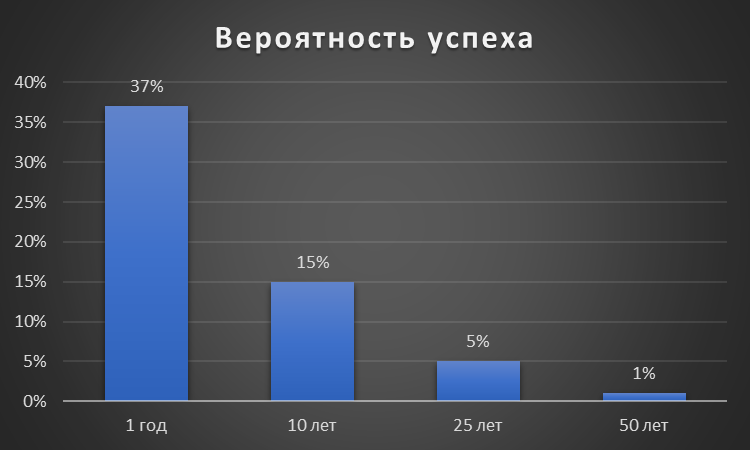

Тем не менее, диверсификация важна, и об этом вам скажут многие, кто имеет достаточный опыт в инвестировании, поскольку опыт и исследования показывают, что невозможно на постоянной основе обгонять среднюю доходность рынка, поэтому в такие нестабильные времена лучше себя обезопасить. Вот, например исследование Vanguard Group, показывающая вероятность успеха преодоления доходности выше, чем среднерыночная доходность среди управляющими фондами.

Поэтому диверсификация важна, поскольку даже профессионалам при активном управлении фондами сложно обогнать среднюю доходность рынка на долгосрочной перспективе, не говоря уже про среднестатистического активно торгующего инвестора. Обогнать рынок сложно, а вот потерять деньги легко, поэтому все-таки стоит снижать риски ради меньших потерь при просадке портфеля и ради того, чтобы спать чуточку спокойнее.

Оставить комментарий